Retailer più stabili nella crescita e più profittevoli. I maggiori 4 player italiani (Coop, Conad, Esselunga e Eurospin) hanno generato più di 38 miliardi $ di fatturato nell’anno fiscale 2016

- 4.400 miliardi $ di fatturato totale per i 250 top reatailer globali, +4,1% rispetto all’anno scorso

- Amazon, il più grande e-retailer al mondo, registra una crescita a doppia cifra, la maggiore tra le aziende presenti nella Top 10 dei retailer mondiali

- Wal-Mart si conferma leader globale e al quarto posto come e-retailer, mentre in Europa Schwarz Group (Germania) mantiene il primo posto, seguito da Aldi Einkauf (Germania) e Carrefour (Francia)

- Si amplifica il gap tra le aziende europee (82) e quelle nord americane che costituiscono più di un terzo della classifica

- La prima società italiana in classifica è Coop Italia (72° posto), seguono Conad (78°), Esselunga (131°) ed Eurospin (187°)

Milano, 16 Gennaio 2018 — Deloitte ha presentato al National Retail Federation di New York la 21° edizione dello studio Global Powers of Retailing in cui vengono analizzati i risultati annuali resi pubblici dai più grandi retailer del mondo.

Secondo il Global Powers of Retailing 2018, il fatturato globale dei 250 più grandi retailer mondiali ha raggiunto nel FY 2016 i 4.400 miliardi $, valore in crescita composita del 4,1% rispetto al precedente anno fiscale.

| Indicatori Top 250 retailer | FY 2016 |

| Fatturato ($US miliardi) | 4.410 |

| Crescita annuale totale del fatturato | +4.1% |

| CAGR FY 2011-2016 del fatturato | +4.8% |

“L’economia mondiale sta attualmente attraversando un periodo di crescita relativamente stabile. La crescita è accelerata in Europa e Giappone, si è stabilizzata in Cina e Stati Uniti, mentre risulta particolarmente vivace nei paesi emergenti.” commenta Dario Righetti, Partner Deloitte e responsabile Consumer & Industrial Products. “Per i retailer è stato un anno positivo con una crescita del 4,1%. Tuttavia, nell’immediato futuro, dovranno continuare a confrontarsi con le conseguenze negative rappresentate dalle crescenti disuguaglianze sociali, delle iniziative protezioniste e dell’impatto potenziale delle misure monetarie restrittive.”

Global Powers of Retailing Top 250

I cinque migliori retailer hanno mantenuto le loro posizioni ai vertici della classifica. Una combinazione vincente di crescita organica, acquisizioni e volatilità dei tassi di cambio ha sbaragliato il resto della Top 10 – che rappresenta il 30.7 percento del fatturato totale delle aziende Top 250 (paragonato ad un 30.4 percento dello scorso anno).

La Classifica dei Top 10 – Tabella 1

| FY 2016 Rank |

FY 2015 Rank |

Company | Paese d’origine | FY 2016 Vendite al Dettaglio (US$mil) |

YoY (%) | CAGR FY 2011-2016

Vendite al Dettaglio |

|

| 1 | 1 | Wal-Mart Stores, Inc. | U.S. | 485,873 | 0.8% | 1.7% | |

| 2 | 2 | Costco Wholesale Corporation | U.S. | 118,719 | 2.2% | 6.0% | |

| 3 | 3 | The Kroger Co. | U.S. | 115,337 | 5.0% | 5.0% | |

| 4 | 4 | Schwarz Group | Germany | 99,256 | 5.3% | 7.3% | |

| 5 | 5 | Walgreens Boots Alliance, Inc. | U.S. | 97,058 | 8.3% | 6.1% | |

| 6 | 10 | Amazon.com, Inc. | U.S. | 94,665 | 19.4% | 17.6% | |

| 7 | 6 | The Home Depot, Inc. | U.S. | 94,595 | 6.9% | 6.1% | |

| 8 | 8 | Aldi Einkauf GmbH & Co. oHG | Germany | 84,923e | 4.8% | 7.7% | |

| 9 | 7 | Carrefour S.A. | France | 84,131 | -0.4% | -1.1% | |

| 10 | Over 10 | CVS Health Corporation | US | 81,100 | 12.6% | 6.4% |

e = estimate

Wal-Mart si conferma leader mondiale, Amazon cresce a doppia cifra

I primi 5 retailer a livello globale mantengono la propria posizione di leader nella Top 10 e la statunitense Wal-Mart conferma la sua leadership indiscussa grazie ad un aumento delle vendite sia negli store fisici che tramite le sempre più numerose iniziative digitali. Mantiene la seconda posizione Costco, che continua il percorso di crescita dei precedenti anni fiscali. Chiude il podio Kroger, stabile in terza posizione per il terzo anno di fila. A metà classifica troviamo invece Walgreens Boots Alliance Inc. che incrementa le sue vendite dell’8.3%.

Tra i colossi europei, Schwarz Group si conferma al quarto posto con una crescita del 5.3% rispetto al FY15. Carrefour, oltre a perdere due posizioni in classifica, è anche l’unica che segna una diminuzione dello -0.4%, mentre Aidi Einkauf mantiene stabilmente l’ottava posizione con un aumento del 4.8%.

Anche quest’anno Amazon rappresenta la rivelazione di una classifica piuttosto stabile, guadagnando ben quattro posizioni rispetto al FY15, registrando una crescita a doppia cifra pari al 19.4%. Questa crescita è alimentata da un costante flusso di innovazioni di prodotto e di servizio per i consumatori, oltre che dalla continua espansione nel mondo del grocery avvenuta nel 2017 grazie all’acquisizione di Whole Foods.

Entra in classifica anche un’altra catena di retail pharmacy e health clinic, CVS Health Corporation (competitor di Walgreens Boots Alliance Inc), con un notevole incremento dei ricavi (+12.6%), dovuto alle recenti acquisizioni.

Il Retail nel mondo: l’Europa registra un lieve miglioramento, rallentano ancora i paesi asiatici mentre segnali positivi arrivano da quelli americani

Nell’anno in esame diminuisce nuovamente il numero delle aziende con sede in Europa, che passano da 93 nel FY14 a 85 nel FY15 fino ad arrivare ad 82 nel FY16 aumentando il gap con il Nord America. Sono stati soprattutto i retailer al di fuori dei mercati maturi di Germania, UK e Francia a trainare la crescita. Nello specifico, sono proprio i retailer francesi quelli che hanno rallentato la crescita europea a causa di un andamento negativo del -1.1%.

“L’Europa sta vivendo un momento di forte incertezza legata alla situazione economica e politica. Il fenomeno della Brexit, in particolare, ha dato il via a un periodo di instabilità e cambiamento negli equilibri commerciali. I mercati maturi stanno soffrendo la concorrenza di nuovi Paesi emergenti e di nuovi competitor digitali.”, commenta Ernesto Lanzillo, Partner Deloitte e responsabile per il settore Retail. “Se analizziamo i dati, si evidenzia come l’andamento dei Top 10, inclusi quelli europei, sia sostanzialmente positivo con buoni segnali di crescita”.

A dispetto di questa perdita di quote, i retailer europei rimangono i più attivi a livello mondiale, continuando a cercare crescita al di fuori dei loro ormai maturi mercati domestici. Circa il 41% del loro fatturato è stato generato da operazioni straniere – circa il doppio di quello registrato dal gruppo dei Top 250 al completo.

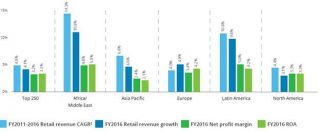

Crescita dei profitti e delle vendite per Regioni e principali Paesi* (%) – Grafico 1

*Per l’obiettivo di analisi geografica, le società sono state assegnate alle regioni in base al proprio headquarter, che non sempre coincide con la zona in cui essi generano la maggior parte dei propri proventi.

La situazione in Italia: performance delle aziende italiane nella Top 250 – Tabella 2

| FY 2016 Rank |

FY 2015 Rank |

FY16 Vendite al Dettaglio (US$mil) |

FY 2011- 2016 Retail Revenue

CAGR (US$mil) |

|

| Coop Italia | 72 | 76 | 13,042e | +0,3% |

| Conad Consorzio Nazionale Dettaglianti Soc. Coop. a.r.l. | 78 | 77 | 12,345e** | +3,1% |

| Esselunga S.p.A. | 131 | 125 | 7,644e | +2,6% |

| Gruppo Eurospin | 187 | 188 | 5,144e** | +8.6% |

e = estimate

** = Le vendite includono anche la distribuzione all’ingrosso e retail.

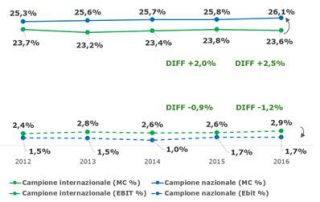

“La GDO italiana” commenta Dario Righetti “si conferma in crescita nel 2016 (+0,9%, in linea con la crescita del settore a livello globale), ma con un ritmo decisamente inferiore rispetto al 2015 (+3,4%) dove l’effetto Expo e l’inflazione positiva avevano trainato la crescita del fatturato. L’incremento nel 2016 è trainato principalmente dai volumi dato che l’inflazione nel settore è stata sostanzialmente nulla”. Per i retailer italiani si registra dunque, nell’anno chiuso entro il 30 giugno 2017, un andamento nel complesso positivo, visto che solo 2 dei 4 player nazionali registrano un calo nel posizionamento globale. Al contrario dello scorso anno, Coop recupera quattro posizioni, collocandosi al 72esimo posto. Sia Conad che Esselunga perdono delle posizioni nella classifica delle Top 250, collocandosi rispettivamente al 78° e 131° posto. Eurospin migliora anche quest’anno i propri risultati guadagnando una posizione (dal 188° posto al 187°). “In termini di redditività (vedasi tabella sottostante), da analisi comparative effettuate da Deloitte – prosegue Righetti – si conferma una sostanziale tenuta, per la GDO Italia, del margine commerciale, peraltro superiore a quello registrato da un campione internazionale. Nonostante questo positivo risultato, la GDO italiana registra un margine operativo quasi dimezzato rispetto al campione internazionale, per effetto di minori sinergie e maggiori costi di trasporti ed energia rispetto al campione internazionale”.

Margine ed EBIT del campione dei principali retailer italiani e di operatori europei

“Per creare valore diventa poi sempre più indispensabile assumere un atteggiamento orientato al cliente, supportandolo nel processo di acquisto – commenta Ernesto Lanzillo. Se si analizza il tema della multi-canalità si ha conferma di come, per il consumatore italiano, il web sia oramai considerato il primo canale di riferimento in fase di scelta e di comparazione dei prezzi. Dal recente studio Deloitte Xmas Survey 2017, che analizza le abitudini di spesa dei consumatori durante le festività natalizie, emerge inoltre come la quota di italiani che dichiara di effettuare online i propri acquisti, eguagli oramai quella degli altri Paesi europei (54% Italia; 57% Europa), così come per gli acquisti via mobile (20% Italia, 25% Europa)”.

I settori merceologici: acquisizioni e fusioni nel mondo dei beni hardline & leisure trainano la crescita

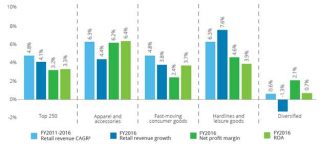

Per la prima volta in quattro anni i retailer di abbigliamento ed accessori non hanno trainato la crescita, ma rimangono comunque il settore più profittevole.

È infatti il settore dei beni hardline & leisure che ottiene il tasso di crescita più elevato grazie ad una serie di imporanti operazioni di acquisizione (Lowe’s e Steinhoff International), fusione (Group FNAC e Darty plc) e cessione (Staples) avvenute durante il FY16.

I retailer di fast-moving consumer goods¹ (FMCG) sono attualmente le aziende più grandi (con un fatturato medio di circa 21.7 miliardi di dollari) così come le più numerose (135 aziende che costituiscono il 54 percento di tutte le Top 250 e rappresentano due terzi del fatturato delle Top 250).

Crescita dei profitti e delle vendite per settori merceologici (%) – Grafico 2

I quattro trend che riscriveranno le regole del retailing

Global Powers of Retailing 2018 mostra chiaramente come le regole del retailing stiano cambiando in questo periodo di grande trasformazione. Innovazione, collaborazione, consolidamento, integrazione ed automazione saranno tutti requisiti necessari per rinvigorire il commercio, incidendo profondamente sul modo di lavorare dei retailer nel futuro.

I quattro trend identificati per il futuro del retail sono i seguenti:

- Costruire competenze digitali di prim’ordine. I retailer a livello globale hanno compreso rapidamente che, dal punto di vista del consumatore, lo shopping non è solo questione di acquisiti in un negozio fisico o e-commerce. Infatti i consumatori sono channel-agnostic, poiché il canale di vendita non è più determinante.

- Combinare negozio fisico e digitale permette di recuperare il tempo perduto. Molti player che sono rimasti inizialmente in disparte, non riuscendo ad aggiornarsi ai trend digitali, stanno recuperando il tempo perduto in maniera efficace grazie alla combinazione di offerta fisica e digitale.

- Creare esperienze in-store uniche e coinvolgenti. I negozi fisici non scompariranno; il 90% delle vendite mondiali di retail è ancora generato in questo canale. Ma per competere con la convenienza e l’assortimento ineasuribile offerto online, creare esperienze di valore ed aumentare il brand engagement sono due attività cruciali.

- Reinventare il retail grazie alle ultime tecnologie. L’Internet of Things, l’intelligenza artificiale, la realtà aumentata e virtuale ed i robot dovrebbero essere sull’agenda di ogni retailer.

“É tempo di profondi mutamenti nel mondo del retail. Lo shopper è sempre più influente, infatti le nuove tecnologie gli consentono di rimanere costantemente connesso e lo abilitano sempre più ad essere il promotore del cambiamento nelle abitudini di acquisto. In tutta l’industria del retail si assiste al deterioramento dei tradizionali business model, un processo che ha dato il via ad un significativo cambiamento che richiede sia all’online che all’offline di ridefinire il concetto di customer experience e di soddisfare gli shopper sempre più demanding.” Dario Righetti conclude con un’ultima osservazione: “L’e-commerce guida la crescita delle vendite dei Top 250 retailer mondiali, continuando ad essere il canale in cui si evidenzia l’andamento più positivo. In particolare è l’impatto della tecnologia ‘mobile’ sugli acquisti effettuati in negozio a segnare un forte incremento, oltre ad essere il fattore di condizionamento digitale che cresce più velocemente, come emerge anche nello studio Deloitte Retail sector Mobile trends & scenarios 2017”.

Nota metodologica

*Il Global Powers of Retailing considera nelle proprie classifiche un panel di 250 gruppi di retailer presenti in tutto il mondo, variabile di anno in anno in base ai risultati finanziari; le analisi, in dollari americani, fanno riferimento ai dati di bilancio relativi all’anno fiscale 2016, cioè al periodo compreso tra giugno 2016 e giugno 2017.

Per convenzione, a livello internazionale si è deciso di:

- utilizzare tassi di crescita composti e ponderati sulle vendite anziché utilizzare medie aritmetiche pure. In conseguenza di ciò le imprese di grandi dimensioni hanno pesato di più rispetto alle piccole sul tasso di crescita del gruppo finale.

- utilizzare il dollaro americano come valuta di riferimento per omogeneizzare i dati, in particolare per quei gruppi che hanno subsidiaries estere. Pertanto le conversioni potrebbero aver comportato alcune distorsioni nella lettura dei risultati dei gruppi italiani.

* E-Retailing, come definito in questa analisi, include soltanto il canale B2C (in cui l’azienda possiede l’inventario e le entrate provengono interamente dal canale online). Le aziende che operano principalmente online non sono considerate nella lista di e-50 siccome i loro ricavi sono in gran parte derivati da commissioni sulle vendite da parte dei venditori di terze parti (consumatori o altre aziende che possiedono l’inventario) piuttosto che direttamente dalla vendita di merci. La soglia minima per entrare in classifica è 3,7 miliardi di dollari.